每年到1月份的时候,我们总会做几件事情,譬如,总结过去一年的工作、准备新一年的工作计划,以及员工拿年终奖、老板发年终奖。

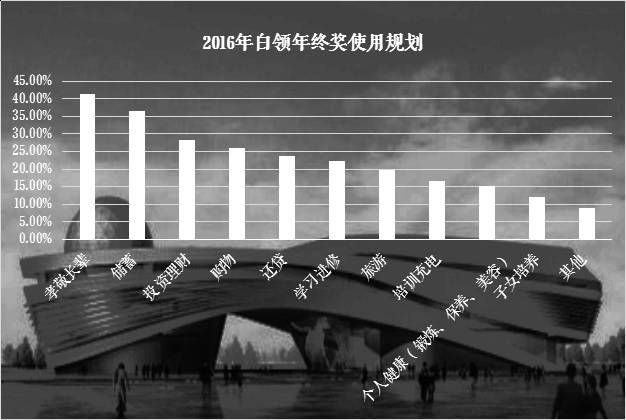

新的一年我们的投资理财应该怎么做?数据说明,在2016年,白领把超过一半的年终奖用于储蓄和投资理财。

确实,年终奖为我们提供了一个最好的时间节点,它告诉我们做完工作上的总结和计划,也不要忘了给自己的家庭做一次财务上的总结与计划。

家庭财务像一个人的身体,需要定期体检,根据年龄和体质条件制定合理的营养和锻炼计划,让它维持在最佳状态。

一个中产家庭的财富生命周期,从20几岁大学毕业开始,到退休养老,经历多个阶段。每个阶段的财务计划和配置,都需要根据当期收入/开支、预期收入/开支,以及工作和生活状态等因素来决定目前消费、储蓄以及投资的分配。

这样做的目的,是令一个家庭的消费水平保持相对平稳,且稳中有升,不至于出现生活水平的大幅波动。

为了做好财务规划,我们首先需要打好地基,配备好两样东西:一是3-6个月日常支出的流动性资金,二是保障性保险。

在这个地基上,我们将投资品分为两类:

进攻性资产,是指高收益、高风险的投资品,包括股票和股票型基金、私募股权、投资性房产、艺术收藏品等;

防御性资产,收益率相对低,但风险也较低,是指本金和收益能够得到保障的投资品,包括国债、货币基金、海外资产、分红稳定的股票、房租、相对可靠的固定或者类固定收益的互联网金融理财产品等。

然后,我们根据不同生命周期对应的不同风险承受能力,从中选择相应的配置。

20-30岁(单身时期)

这是个体独立的起步阶段,工作年限不长,总体收入不高、资产较少。同时,日消费支出也相对少,还处于需要提高收入、积累资产的阶段。

由于这个时期的存量资产并不多,它能够带来的投资收益,可能远不及个人工作收入的增加。因此,此时最大的财务风险,不是理财投资亏钱,而是个人的成长过慢,影响了收入增长的速度。

那如果年底还有余钱,比如一笔年终奖发下来,应该怎么办呢?

一方面是把钱花出去,投资在自己身上,去学习职业、投资理财方面的知识、技能,或者去全世界旅行增长见识。

另一方面则可以选择不占用太多时间、精力的投资策略,比如偏进攻的可以定投股票型基金,偏防御的则可以投资靠谱的互联网金融理财产品。

收入:收入逐步增加,财务性收入占比低

支出:贷款少,消费水平较低,支出不高

风险承受力:强,最大风险是财富增速太慢

财务策略:重心放在职务性增量上,寻找不太需要时间、精力的投资方式

30-40岁(结婚生子、组建家庭)

当你到了30多岁,结婚生子,事业上处在黄金期,职务性收入快速增加,也有了一定积蓄,资产以及资产带来的投资理财收入也逐步积累。而另一方面,房贷、消费支出也在大幅增加。

这是一个收入、支出都在同步增加的时期,然而风险承受能力仍然很强,因为会有预期的收入增长。在投资理财上,开始需要更有策略性,每一笔钱都需要以多元化的方式配置。

如果这个年龄段的同学获得一笔年终奖,可以将超过半数的钱配置于较高风险、但期望收益率也较高的进攻性资产上,比如股票和股票基金,其余则分配在防御性资产上,两者比例大概分别在2/3和1/3左右。

收入:快速增长,财务性收入占比开始提高

支出:承担大量贷款,消费水平提升,支出压力增大

风险承受力:强,最大风险是财富增速太慢

财务策略:侧重进攻,兼顾风险的资产配置

40-55岁(人到中年)

40多岁,子女长大就学,事业迈进巅峰期,拥有可观的财富用于投资,财务性收入也在不断增加,可能是一辈子中收入最多的时期。

在消费支出上,住房的改善型需求、子女的教育、生活费用都决定了这一阶段花钱肯定少不了,可能是一辈子花钱最多的阶段。

虽然这个阶段看上去是收入的巅峰期,但财务上的容错率低,风险承受力其实已经较前一个阶段大幅降低。这时最大的风险在于没有及时提升风险意识,中年遭遇重大财务危机。

回到上面的例子,这时投资要兼顾收益和风险,进攻性和防御性资产可以按1:1配比,甚至在超过50岁时,需要再适当提高防御性资产的比例。

收入:收入最多阶段,财务性收入可能超过职务性收入

支出:支出最多阶段

风险承受力:一般

财务策略:平衡进攻与防御的资产配置

55岁之后(从准备退休到终老)

当你从工作岗位退下来,收入将主要由财务性收入构成。而支出上,除了日常开支、养老费用,可能面临着疾病等方面的大额支出。

这一时期家庭理财毫无疑问,应以安全为目标,将绝大部分(80%以上)的财富需要投资在稳健的防御性资产上,以确保收入的稳定。

收入:较稳定,以财务性收入为主

支出:维持稳定生活品质,可能面临大额支出

风险承受力:弱

财务策略:以保障型和防御型为主,把钱花在美好的事物上,也为后代留财富

除了以上的建议之外,我们还应当根据家庭成员的性格、以及整个市场环境,做出相应的调整。但了解家庭财富生命周期的特点,避免做出超越阶段的资产配置,是我们每个人对自己财商负责的第一步。