沸沸扬扬的“招财宝违约事件”与“萝卜章”,已经成为人们的茶余饭后谈资。我们除了谴责并追究违约事件中的参与方,还应高度重视这类场外金融衍生品(以下简称场外衍生品)与互联网支付平台相结合的潜在风险。

按照互联网金融风险专项整治中特别强调的“穿透式监管”要求,亟需将支付宝这类互联网支付平台所涉客户资金集中存管,才能将招财宝这类互联网金融平台的场外衍生品纳入场内监管。

场外衍生品场内监管原则

所谓场外金融衍生品(Over-the-Counter Financial Derivatives),有着规避特定风险、价格发现以及投资逐利的功能。另一方面,其结构复杂、灵活性强、流动性弱。其标的物、金额、到期日等条件由买卖双方商定,是一种相对于场内衍生品的一定程度上非标准化的“量身定做”的衍生金融工具。买卖双方主要是机构投资者。

这种“量身定做”、非标准化的场外合约很难在二级市场找到交易对手易发流动性风险,一旦行情恶化或者基础资产(underlying asset)恶化,交易者就无法以较低的成本调整仓位和结算头寸,遭受巨大损失从而产生违约,进而产生系统性的信用风险。美国2008年次贷危机的罪魁祸首就是缺乏监管的场外信用违约互换(CDS)、抵押担保证券(CDO)。故而,投资大师沃伦巴菲特有句名言:“衍生品是金融领域的大规模杀伤性武器”。

2008年金融危机以后,美、欧等场外衍生品异常发达的国家和地区一改之前依靠行业自律的放任不管(laisser faire)监管态度,强调监管当局、交易所和行业协会的全面监管,核心原则就是场内监管:

一是以场外金融衍生品中央对手方清算机制为核心。中央对手方清算机制(Central Counter Party,以下简称CCP机制),是指由证券登记结算机构或单纯的证券清算所介入交易者相互之间的合约,使原来的买卖方之间的合约变成以证券登记结算机构或证券清算所为中心,分别和买卖方之间的两两合约,从而成为所有参与结算的买卖双方的唯一交易对手。

为避免重蹈2008年金融危机覆辙,美国在2009年5月开始对场外衍生品交易实施新的监管框架,其核心就是修改商品交易法和证券法。修法规定所有标准化和部分非标准化场外合约必须统一由受监管的中央交易所(CCPS)清算,并要求充足的保证金覆盖和其他必要的风险控制措施,从而最大限度降低场外衍生品交易风险,确保金融市场稳定。

二是场外衍生品合约标准化。CCP机制对场内衍生品合约标准化的要求促进场外衍生品合约标准化。2009年9月,二十国集团(G20)匹兹堡峰会发起了旨在减少场外衍生品系统性风险的改革计划:至2012年底,所有合适的标准化场外衍生品合同应在交易所或电子平台上交易,并通过CCP清算;场外衍生品合同需向交易信息库报告;非集中清算的合同应具有更高的资本要求。为落实G20要求,金融稳定理事会(FSB)于2010年4月底成立了场外衍生品工作组来具体落实各项要求。

三是场外衍生品合约透明化。2008年金融危机之后,人们认识到场外衍生品交易透明度严重不足,无法及时辨析、化解衍生品交易的潜在风险。美国于2010年7月通过专门针对场外衍生品的《华尔街透明度和责任法》(Wall Street Transparency and Accountability Act),要求提高场外衍生品市场的效率和透明度,特别要求场外衍生品交易要以集中清算为平台,对除获得豁免之外的场外衍生品提出了必须在商品期货委员会(CFTC)或在证券交易委员会(SEC)管辖的衍生品清算组织或清算机构进行集中清算或分层次的交易信息报告要求。

“招财宝违约事件”的实质

回到“招财宝违约事件”,我们可以对照前述场外衍生品发现,招财宝等互联网金融平台野蛮拆分,通过互联网销售平台(支付宝)分销私募债券,衍生收益权转让等“创新”模式明显符合场外衍生品的基本特征:

首先,以招财宝为代表的互联网金融平台简单并且野蛮的将发行人(如侨兴集团)的某一项融资拆分成若干个融资项目,分散发行,以达到控制单次发行规模而降低销售门槛的目的。据媒体报道:“在2015年‘股灾’前,招财宝的后台IT系统(HOMES)可以自动拆分资产包,后台自动到199人就打一个包,一个产品拆成了几千份”。可见,招财宝为代表的互联网金融平台分销次级贷款衍生债券的本质,是连特殊目的实体(SPV)结构都没有的资产证券化!

其次,招财宝为代表的互联网金融平台除了野蛮拆分外,还通过转让收益权的方式变相销售私募债券、资管计划等金融产品。即投资人并不直接购买发行人的债权,而是向存量私募债的持有人购买基于该金融资产的收益权,同时持有人(非发行人)向投资人承诺发行人违约时按照约定本息回购。

从本质上看,这种转让收益权的模式就是批发商(机构投资者)从股权交易所(我国各地方设立的区域性股权或金融资产交易所)一级市场“批发”标的金融资产,然后到互联网金融平台将基于标的金融资产的衍生收益权份额化,“零售”给不特定投资人,特别是中小投资人。

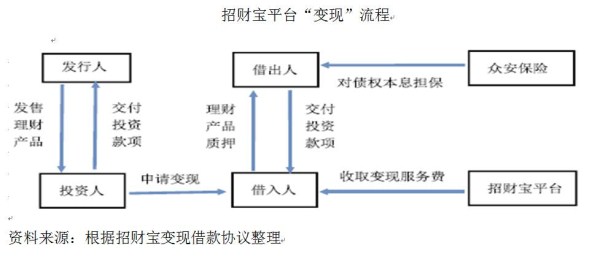

再次,招财宝为代表的互联网金融平台对外宣传“定期理财产品随时可以转活期”,包装成“理财变现”(如下图)。本质是它们自行设立了基于私募债券、资管计划等金融衍生品的二级交易市场。由于投资人只能“变现”平台自己发售的“理财产品”,这种“二级交易市场”是自我封闭与循环的,难以获得充分的流动性,不可能长久维持自我循环的可持续性。

更为致命的是,欧美的场外衍生品二级交易市场参与者是机构投资人,而招财宝为代表的互联网金融平台依靠有着庞大个人用户的支付宝,放任广大中小投资人进入衍生品交易的“二级市场”!

场内监管亟需客户资金集中存管

我们一旦看清了招财宝为代表的互联网金融平台拆分销售行为的本质是场外衍生品交易活动,按照前日国务院及各有关监管部门配套发布的《互联网金融风险专项整治实施方案》(以下简称《整治方案》)中“穿透式监管”要求,对招财宝等这类《整治方案》中已经明确禁止的“绕道资管”模式,不必纠结其是否属于P2P抑或其他混业经营模式,只要判定招财宝的业务本质是场外衍生品交易活动,就可对作为产品分销渠道的互联网支付平台支付宝,判定其突破合格投资者的监管要求,放任不合格投资者购买高风险金融产品的实质后果。

因此,我们有必要直接采纳国际普遍通行的针对场外衍生品市场监管的基本原则与普遍措施,及时纠正招财宝与支付宝的违规行为:

一是严格信息披露要求,提高金融产品信息透明度。如前述,按照场外衍生品市场信息披露的要求,有关监管部门与行业协会应要求招财宝这类互联网金融平台(不应限于P2P、股权众筹等分业模式)向监管部门和行业协会全量披露机构信息、产品信息、交易信息与风险事件等有助于监管的数据与信息;要求支付宝这类互联网支付与分销平台完整披露产品准入与销售信息。

二是尽快设立和统一合格投资者标准,完善金融消费者保护。于2008年倒闭的雷曼兄弟曾发行了臭名昭著的面向个人投资者的“迷你债券”。表面上看,雷曼“迷你债券”与普通债券没有区别,定期支付固定利息,但实质是结构极其复杂的信贷挂钩票据(Credit Linked Notes),众多投资人因缺乏专业知识与产品信息,将其当成一种高收益、低风险的理财产品大量购买,不幸承担了严重损失,造成严重社会后果。对比招财宝这样的互联网金融“理财”,雷曼的教训殷鉴不远。

三是发挥CCP机制,将这类场外衍生品进行集中登记结算。笔者曾指出:P2P等替代性金融机制本质上是将金融市场的功能替代金融中介的功能,但这种割裂的方式并不能产生更有效率与安全的金融创新,相反,大量中国的P2P平台纷纷设立所谓二级债权转让平台就是对这种非理性割裂的自我纠正。但由于它们都采用双边清算机制,甚至呈现出封闭性与自我循环,一旦产生流动性风险,则无人解救,进而产生信用风险,“小”则危害广大中小投资人利益,“大”则影响金融稳定、社会稳定。

因此,针对设立“二级市场”的互联网金融平台,都应纳入场内监管,在监管部门或行业协会指定的机场所完成交易集中登记结算;对规模较大的,应促使其采用独立CCP机制。

四是集中存管客户资金,实行保证金制度。我们要认识到,中国的互联网金融平台呈现出明显的寡头性与生态性,即极少数量的互联网金融巨头掌握了互联网金融产品的资金流、信息流和上下游生态。

根据场外衍生品交易环节,巨头们实质上掌握着投资人、发行人、中间参与方的资金清算、合约管理、登记结算和风险管控。据媒体报道,截至2016年12月24日,招财宝总成交金额为3765亿元---这些资金都是通过招财宝的兄弟公司支付宝完成支付清算的。

据了解,不少支付机构都有分销理财产品的业务,客户购买金融产品的资金通过支付机构在各商业银行开立的备付金账户自行处理完成资金的转移,它们变相行使了央行或清算组织的跨行清算职能,使支付业务的完整性和可追溯性大大降低,甚至有支付机构借此便利为洗钱等犯罪活动提供通道,也加大了金融风险跨系统传导的隐患。因此,零售支付系统监管原则与场外衍生品场内监管原则都要求客户资金集中化管理。

《整治方案》已经明确要对非银行支付机构(如支付宝)客户备付金实行集中存管,要求支付机构将客户备付金按照一定比例交存人民银行(人民银行对交存资金暂不计付利息)。可见,这不仅是出于保护支付宝等第三方支付机构用户资金安全的需要,而且根据前述场内监管原则,落实CCP机制首先就要求客户资金集中存管,这是场内监管的基础与前提。

结论

理论与实践告诉我们,打着“普惠金融”旗号的巧言令色甚至巧取豪夺不是“好的普惠金融”,金融体系不适用任何的自由放任主义。人民银行即将发布的非银行支付机构客户备付金集中存管制度,不仅保障广大的互联网支付用户的资金安全,还为互联网平台上的场外衍生品场内监管破了题,是扭住了互联网金融监管长效机制这个牛鼻子,有着牵一发动全身的全局效果。